従来からの非課税規定

贈与税の非課税財産(相続税法21条の3)

- 次に掲げる財産の価額は、贈与税の課税価格に算入しない。

一 法人からの贈与により取得した財産

二 扶養義務者相互間において生活費又は教育費に充てるためにした贈与により取得した財産のうち通常必要と認められるもの

三 宗教、慈善、学術その他公益を目的とする事業を行う者で政令で定めるものが贈与により取得した財産で当該公益を目的とする事業の用に供することが確実なもの - 以下略

扶養義務者(民法877条)

- 1.直系血族及び兄弟姉妹は、互いに扶養をする義務がある。

- 2.家庭裁判所は、特別の事情があるときは、前項に規定する場合のほか、三親等内の親族間においても扶養の義務を負わせることができる。

- 3.前項の規定による審判があった後事情に変更を生じたときは、家庭裁判所は、その審判を取り消すことができる。

親が子供や孫の生活費・教育費を支出しても、扶養義務者への贈与税は非課税となります。

また別枠で毎年110万円贈与することができ、これも非課税となります。

扶養義務者からの生活費及び教育費の贈与

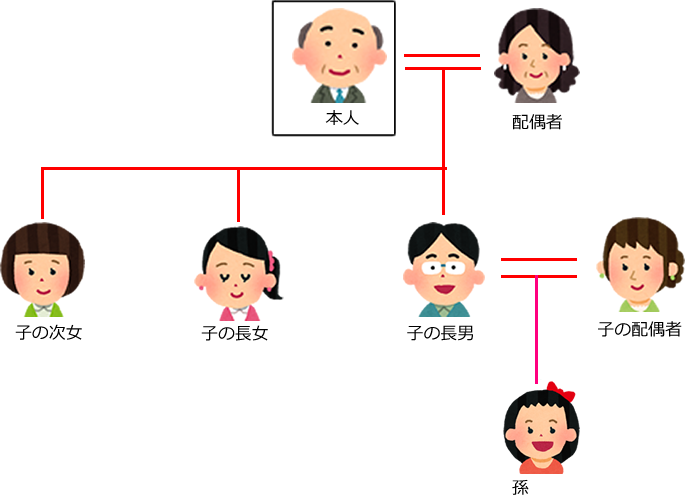

これらの扶養義務者に対する贈与税の非課税枠を利用して、本人と同居している子の長男夫婦家族への生活費及び教育費の贈与について考えてみます。

-

1.本人と同居している長男夫婦が支払うべき生活費及び教育費として、月30万円を負担します。

毎年360万円・10年間で3600万円で無税で贈与できます。 -

2.長男及び嫁・孫・長女・次女の計5人に対して毎年110万円を贈与します。

毎年550万円・10年間で5500万円で無税で贈与できます。 -

3.上記の贈与を組み合わせると、毎年(360万円+550万円=910万円)を無税で次世代の相続人に承継させることが出来ます。

したがって10年実行すると9,100万円、20年実行すると1億8,200万円が非課税となります。

![]()

![]()

直系尊属から教育資金の一括贈与を受けた場合の贈与税の非課税制度

平成25年4月1日から平成31年3月31日までの間に、30歳未満の方(以下「受贈者」)が、教育資金に充てるため、金融機関等との一定の契約に基づき、受贈者の直系尊属(祖父母など)から以下の要件のときに、信託受益権又は金銭等の価額のうち1,500万円までの金額に相当する部分の価額については、金融機関等の営業所等を経由して教育資金非課税申告書を提出することにより贈与税が非課税となります。

- 信託受益権を付与された場合

- 書面による贈与により取得した金銭を銀行等に預入をした場合

- 書面による贈与により取得した金銭等で証券会社等で有価証券を購入した場合(以下「教育資金口座の開設等」といいます)

この制度を利用するには、上記のような教育資金口座の開設等が必要となります。

また教育資金の支払いを行った場合は、金融機関等の営業所等に領収書等の提出を行う必要があります。