アパート・マンション経営による相続税対策

貸家を建てた事業用の宅地の評価額

『借地借家による宅地評価』で記載した貸家建付地の相続税評価額の計算式を再掲載します。

貸家建付地の相続税評価額=自用地としての価額x(1-借地権割合x借家権割合x賃貸割合)

- 借地権割合

→借地権割合は、地域ごとに路線価図により定められています。路線価図にA~Gの希望で定められており、以下の表の割合で借地権割合が決まっています。

| 記号 |

A |

B |

C |

D |

E |

F |

G |

| 借地権割合 |

90% |

80% |

70% |

60% |

50% |

40% |

30% |

例えば、路線価図に225Dと記載のある道路に面した土地については、一平方メートル当たりの価額を千円単位で表示し、この場合225,000円/㎡で、借地権割合D=60%であることを示しています。

- 借家権権割合

→借家権割合は、全国一律で30%となっています。

- 賃貸割合

→例えば、アパートの部屋が10部屋あって、そのうち6部屋が賃貸で貸していて残り4部屋は空室であるような場合にはこの賃貸割合は10分の6、つまり60%となります。

土地の上に立っている建物のうち、何%を貸しているかということを表します。厳密には貸している部屋の床面積で計算を行います。貸している部屋の合計面積が40㎡、貸していない部屋の合計面積が160㎡であった場合には、賃貸割合は200分の40となり、賃貸割合は20%ということになります。

例として次のような前提条件の土地について、貸家建付地評価を行ってみます。

- 更地(土地)の評価額:10,000万円

- 部屋数8部屋で満室の貸アパートの敷地。

- 借地権割合の評価「C」の路線に面している。

貸家を建てなければ土地の評価額は1億円となります。

貸家を建てた場合の土地の評価額は、借地権割合は路線価図上の記号がCということで70%となり、借家権割合は一律30%のため、各地補正等を省略すると、10,000 x(1 – 0.7x0.3)=7,900万円となります。

貸家を建てるだけで、土地の評価額を21%下げることになります。

このことから分かるように、貸家建付地の評価は自用地としての価額よりも低くなり、何もない土地にアパートやマンションが建設されると、更地状態の場合やマイホームを建てた場合よりも相続の際の土地の評価額が下がります。

このため、相続税の節税に効果的であると言われています。

小規模宅地等についての相続税の課税価格の特例

個人が、相続又は遺贈により取得した財産のうち、その相続の開始の直前において被相続人等の事業の用に供されていた宅地(アパートの敷地)等又は被相続人等の居住の用に供されていた宅地等のうち、一定の選択をしたもので限度面積までの部分(以下「小規模宅地等」といいます。)については、相続税の課税価格に算入すべき価額の、一定の割合を減額します。

相続の開始の日が「平成27年1月1日以後」の場合

| 相続開始の直前における宅地等の利用区分 |

要件 |

限度面積 |

減額割合 |

| 被相続人等の事業の用に供されていた宅地等 |

貸付事業以外の事業用の宅地等 |

特定事業用宅地等に該当する宅地等 |

400 |

80% |

| 貸付事業用の宅地等 |

一定の法人に貸し付けられ、その法人の事業(貸付事業を除く)用の宅地等 |

特定同族会社事業用宅地等に該当する宅地等 |

400 |

80% |

| 貸付事業用宅地等に該当する宅地等 |

200 |

50% |

| 一定の法人に貸し付けられ、その法人の貸付事業用の宅地等 |

貸付事業用宅地等に該当する宅地等 |

200 |

50% |

| 被相続人等の貸付事業用の宅地等 |

貸付事業用宅地等に該当する宅地等 |

200 |

50% |

| 被相続人等の居住の用に供されていた宅地等 |

特定居住用宅地等に該当する宅地等 |

330 |

80% |

上記のように、貸付事業用の宅地(アパートの敷地)等は、小規模宅地等についての相続税の課税価格の特例により、事業用の土地として限度面積200㎡で50%減額が受けられる可能性があります。

例として次のような前提条件の土地について、貸家建付地評価を行ってみます。

- 200㎡更地(土地)の評価額:10,000万円

- 部屋数8部屋で満室の貸アパートの敷地。

- 借地権割合の評価「C」の路線に面している。

更地のまま相続した場合、土地の評価額は1億円となります。

更地にアパートを建てた場合の土地の評価額は、借地権割合は路線価図上の記号がCということで70%となり、借家権割合は一律30%のため、各地補正等を省略すると、10,000 x(1 – 0.7x0.3)=7,900万円となり、さらに小規模宅地の特例により50%評価減となり、7,900万円×50%=3,950万円となります。

貸家を建てるだけで、土地の評価額を60.5%に下げることが出来ます。

小規模宅地の特例という優遇措置を受けるためには、事業用又は居住用でなければならないため、ただの空き地(更地)の場合には優遇措置は受けることができません。

『No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)』はこちら>>

相続税対策で借入をしてアパート経営をする

借入してアパート経営するメリット

相続税対策を行うために、借金をしてアパート経営を行うという相続対策を聞くことがあります。

自己資金でアパートを購入する場合も、お金を借りてそのお金でアパートを購入する場合にも、土地の評価額を下落させることが可能です。

| 2,000万円借金をした場合 |

お金を借りた場合、現金2,000万円借入金が2,000万円となります。

相続税の金額を計算する場合、この時点で財産(お金)2,000万円-債務(借入金)2,000万円=0円となるため、この時点では相続税の計算には何も影響を与えません。 |

| 2,000万円借金をしてアパートを購入する場合 |

お金を借りてアパートを建築した場合、アパート2,000万円、借入金が2,000万円となります。

この場合、アパートは2,000万円で購入したにもかかわらず評価額としては、2,000万円×(1-30%)=1,400万円に評価されます。

その結果、アパートの評価額1,400万円となり、借入金は2,000万円となるため、相続税の評価額は1,400万円-2,000万円となり、△600万円を相続税の計算上マイナスすることが可能です。 |

借入してアパート経営をするデメリット

2016/08/25 テレビ朝日【羽鳥慎一モーニングショー】でセレブな街が“空き家”だらけ「みんないなくなった」というニュースが放送されていました。

東京の郊外では新築空き屋物件としてたくさん建設されているようで、相続対策と称して収益性が低い場所で沢山のアパートの建設ラッシュがあり、入居率が50%程度で未入居のままの物件が多いことから新築空き屋物件というネーミングついたようです。

空室率10~20%程度でローンの返済を計画して収益物件としてアパートを建設したとしても、空室率が50%となると借入の返済が家賃収入で追い付かない状況が続き、資金繰りが悪くキャッシュフローはマイナスとなり、持ち出しになっているのではないかと思います。

相続対策のため借り入れをしたのはいいのですが、せっかく購入したアパートを借金のために手放しかねません。

また家賃保証として一括借り上げ等を謳って転貸借をしている不動産会社もありますが、契約の欄をよく見ると2~4年ごとに転貸料の見直しの項目がしっかり記載されているのが普通です。

そしてほぼ更新ごとに転貸賃料を下げる交渉をしてきます。中には元の賃貸の家賃は変わらずとも値下げ交渉していくる不動産会社もあり、実際タチが悪い不動産会社が多いのが実情です。

遠方の不動産だと、どうしても管理等を地場の業者だったり、マンションの管理会社の系列の不動産会社に委託することになりますが、実際きちんと管理されていないのが実情かと思います。

入居者が出入りする度に原状回復のための修繕を行ったりするのですが、その見積もりが管理する不動産会社の中には異常に高かったりする場合もありしてトラブルも時々発生しているようです。

私が所有している東京の物件などは、その原状回復に関する見積もりも高さに驚き、大阪から部材を運んで修繕した事も有りました。

またアパート経営の収入は事業所得となり、一般的には大家業という事業を営んでいる事になります。

そのため家賃保証として一括借り上げ等の転貸借契約もプロ対プロの契約の扱いとなるため、不動産会社と締結する転貸借契約の内容に不利があったとしても、消費者を保護するための法律関係の適用は難しい場合があるようです。

結論:相続税対策としてアパート経営をすべきなのでしょうか?

お気に入りの物件だったり、賃貸需要が高く収益性の良い物件以外は、自分で管理が出来ほど遠く土地勘のない場所だったり、あまり賃貸需要が低く収益性の悪い物件などは、人口減少が継続している日本において空室となるリスクを考慮すると、借入してまでの不動産の購入は止めておいた方が無難だと思います。

このコラムを書いた2日後の2016/9/30 3:30発信の日本経済新聞の電子版の記事を紹介します。

人口減の日本でなぜか賃貸アパートが増えている。2015年の相続税増税でアパート経営が節税策として注目され、それを追い風に建設請負業者が売り込みをかけているからだ。家賃保証などでオーナーの負担は軽いとして受注を伸ばすが、需給は崩れ、空室率は過去最悪の水準に達する。目算が狂ったオーナーは悲鳴を上げる。

■節税対策で脚光

「空室リスクは覚悟していたけど、こんなにも早く出るなんて」。千葉県白井市の男性公務員(43)は肩を落とす。相続した土地にアパートを12年に建設した。2階建てで総戸数は8戸。今年で築4年、最寄り駅から徒歩10分と条件は悪くない。だが、今年は一時、5戸が空室になった。

母親が亡くなるとほどなく大手の建設請負業者が訪れ、相続した土地にアパート建設を勧めてきた。9千万円という建設費にためらったが、担当者は「当社が全室借り上げ、入居者も集めます」と提案書を差し出した。

試算では家賃収入は年660万円。業者の取り分を差し引いて600万円強の収入が35年間続くという。銀行からの借り入れは必要だが、試算で示された月30万円程度の返済には十分。地銀からの融資も決まり、建設に踏み切った。

現実は甘くなかった。当初こそ業者から月50万円が振り込まれたが、今は40万円弱。家賃収入は空室率によって最低保証額まで引き下げられる契約だからだ。今後、定期的な契約更新で金額が変わる可能性も残る。

居住人口の少ない土地でのアパート経営に無理はなかったか。オーナーの妻(35)は後悔の念を抱きながら敷地の草むしりをする。専門業者に任せるお金はないからだ。

国土交通省によると、7月の住宅着工の伸び率は持ち家が前年比6.0%だったのに対しアパートなど貸家は11.1%。大幅増の背景にあるのは相続税対策だ。更地にしておくより借金をしてアパートを経営した方が税金が安く済むからだ。

その波に乗ったのがサブリースと家賃保証を売り物にするアパート建設請負業者だ。建設だけでなく、一括借り上げして入居者を集め、手数料を除いた家賃をオーナーに支払う。こんな提案で、大東建託やレオパレス21といった大手が続々とアパートを建設している。大東建託の16年3月期の売上高は8期連続で過去最高を更新した。

■トラブルも発生

業界が活況に沸く一方、トラブルが発生している。「空室を理由に提案通りの家賃が支払われていない」。不動産コンサルティングの青山財産ネットワークスの高田吉孝執行役員の元には、こうした相談が月に数件寄せられる。

国交省は9月から業者に対し契約時には、将来の家賃が変動する可能性があると説明するよう求め始めた。業者側は「契約書面ではリスク要因を強調している」(レオパレス21)、「賃料改定があり得ることを説明をした上で、本人の署名なつ印を頂いている」(大東建託)と適切に対応していると主張する。

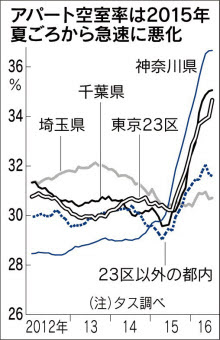

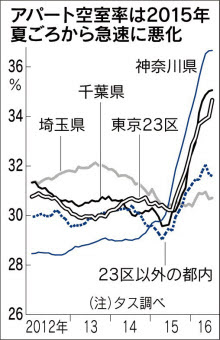

言い分が分かれる中、アパートの需給は悪化を続ける。不動産調査会社のタス(東京・中央)によると首都圏の空室率は15年夏ごろから急上昇。最も高い神奈川県は7月に36.66%と過去最悪を更新し、16カ月連続で悪化した。適正水準の上限30%を大幅に上回る。

無秩序なアパート建設に行政も危機感を抱く。埼玉県羽生市では1年ほど前にアパートの建設地域を制限した。しかし、局地的に規制しても焼け石に水だ。首都圏全体でみた場合は「当面は空室率は改善しないだろう」(タスの藤井和之氏)。

空室増のあおりを受ける不動産管理会社は対策を余儀なくされている。

6万戸の賃貸住宅を管理する東急住宅リース(東京・新宿)。空室が増えれば収入減につながる。そこで7月からオーナーに従来より3割程度安く改修できる新提案を始めた。大学再編で居住学生が減少する相模原市の管理会社は入居者専用の食堂設置をオーナーに呼びかける。

空室率が悪化してもなお増え続けるアパート。建設業者にとって数少ない「成長分野」を狙って、住友林業など戸建て住宅メーカーもアパート事業に力を入れる。

相続税対策を狙うオーナー、アパートの建設代を得たい業者。空室が発生した場合、誰が責任を取るのか。直視しないまま、今もアパートは増え続ける。(岩本圭剛)

家屋の評価=固定資産税評価額x倍率(常に1.0)

家屋の評価=固定資産税評価額x倍率(常に1.0)